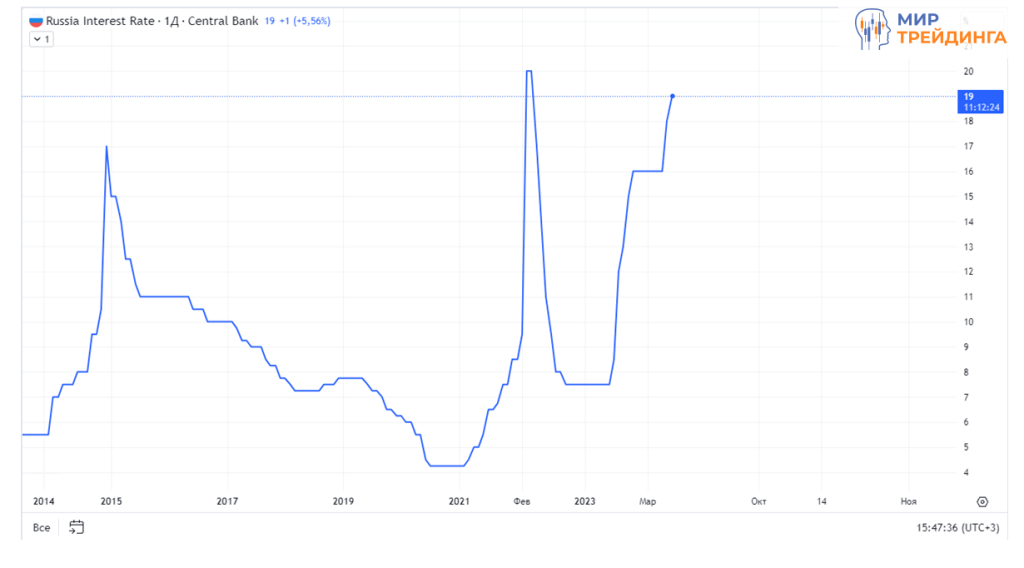

Фондовый рынок РФ остается под давлением высокого ключа ЦБ

Высокая ключевая ставка ЦБ является одним из главных факторов, оказывающих давление на фондовый рынок РФ. В существующих макроэкономических условиях на ближайшую перспективу смягчения денежно-кредитной политики не предвидится, а значит, все идеи роста на рынке акций, вероятно, будут носить коррекционный характер.

Текущая ставка ЦБ РФ составляет 19%. Недельная инфляция вновь ускорилась до 0,14%, инфляционные ожидания населения по-прежнему высокие — 12,7%. Текущая риторика ЦБ РФ говорит о том, что высокие ставки с нами надолго и до начала 25 года каких-то изменений в сторону смягчения ДКП ждать не стоит. Более того, последняя риторика ЦБ о вероятном ужесточении ДКП прямо намекает на повышение ключевой ставки до 20%.

Также стоит обратить внимание на прирост денежной массы М2. Согласно предварительной оценке ЦБ РФ, на 1 сентября 2024 года рублевая денежная масса (М2) составила 108,2 трлн рублей, увеличившись за сентябрь на 1,8%. Годовые темпы прироста основных денежных агрегатов остались вблизи значений прошлого месяца. Для М2 в сентябре 2024 он составил 19,4% (в августе — 18,2%). Очевидно, что при таком приросте денежной массы ожидаемая инфляция не может быть меньше 18–20%, что, вероятно, будет диктовать продолжение жесткой ДКП ЦБ РФ.

Влияние высоких ставок ЦБ на рынок акций. Обуславливается высокой стоимостью обслуживания кредитов, что приводит к снижению чистой прибыли компаний и, как следствие, к негативу в отчетах, что с большой долей вероятности будет оценено рынком как фактор, способствующий распродажам. Кроме того, высокие ставки приводят к перетоку капитала из фондового рынка в депозиты и долговой рынок.

Такая ситуация находит свое выражение в динамике индекса ММВБ.

На графике видно, что рынок контролируют продавцы, у покупателей не хватает сил поднять цену. Следующая цель лежит на уровне 2400. Дальше динамика будет зависеть от того, появятся ли покупатели на рынке, в любом случае на текущий момент формаций разворота на покупку нет. Текущий отскок рассматривается нами как коррекционный. Заявленная в прошлом выпуске 2850 была взята. От обозначенной зоны ожидаем продолжения продаж. На текущий момент возможно обновление локального хая со значением 2900 в целях захвата ликвидности, после чего вероятно продолжение снижения.

Долговой рынок при высоких ставках, наоборот, становится весьма интересным для розничных инвесторов. С точки зрения получения купонного дохода даже по ОФЗ можно на 10 лет зафиксировать доходность в районе 16–17% годовых, это не считая того, что сами облигации, очевидно, будут куплены ниже номинала, что при погашении даст дополнительный доход, который по некоторым бумагам уже сейчас доходит до 40–50%. Вместе с тем, пока тренд на смягчение денежно-кредитной политики не наметился, покупать на большие суммы облигации с фиксированным купоном, думается, преждевременно. Вместо этого стоит рассмотреть флоатеры (по ним купон часто привязан к ставке ЦБ).

Таким образом на текущей неделе данные первичных заявок по безработице или поддержат вероятный разворот на ослабление доллара или приведет к незначительному укреплению доллара ко всем другим валютам.,

Индекс государственных облигаций (RGBI) продолжает снижение с вероятной целью 98, что подтверждает нашу посылку на вероятное продолжение продаж. Прогнозируемый в прошлом обзоре отскок, как и ожидалось, был коррекционным, что привело к продолжению продаж. Отсюда подтверждение тезиса о том, что покупать облигации с фиксированным купоном пока рано.

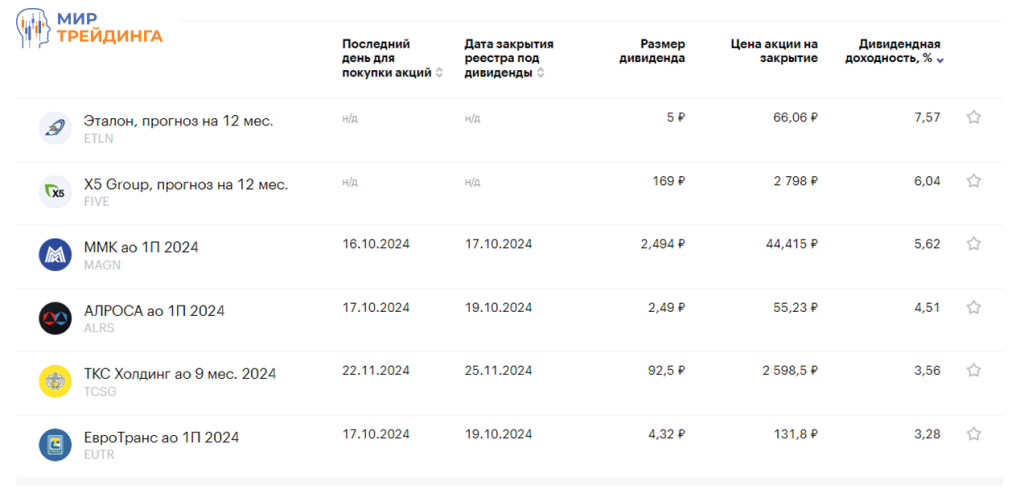

Дивиденды, что взять ?

Несмотря на то, что многие компании уже выплатили дивиденды, на рынке еще есть некоторые интересные истории с высокой доходностью.

По дивидендным историям из актуальных это «Эталон» с доходностью 7,57%, X5 Group 6,04%, но по ним дивиденды пока носят прогнозный характер, ММК 5,62%, Алроса 4,51%. Приобретая акции компании для дивидендов, стоит помнить, что после выплаты дивидендов образуется дивидендный гэп, который может закрывать вплоть до нескольких лет. Поэтому, включая в свой портфель дивидендные активы, стоит иметь горизонт инвестирования от 3-х лет.

ТОП 3 инвестиционные идеи

Несмотря на то, что рынок под давлением, попробуем отыскать 3 самые интересные идеи, которые способны дать рост даже в таких сложных макроэкономических условиях.

“Яндекс” (YNDX)

Компания хорошо отчиталась за 2 квартал 24 года:

- Выручка: 447,6 млрд руб. (+38% г/г);

- Скорр. EBITDA: 93,2 млрд руб. (+68% г/г);

- Скорр. чистая прибыль: 44,2 млрд руб. (+88% г/г).

Менеджмент компании прогнозирует рост выручки от 38 до 40%, а также рост скорректированного показателя EBITDA до 170–175 млрд рублей по итогам.

Таким образом, компания фундаментально выглядит вполне привлекательной.

Технический взгляд на график компании показывает, что тренд текущий хоть и остается нисходящим, однако появилась точка входа в покупку от поддержки 3806–3856, что дает основания полагать о достижении ценой ближайшей коррекционной цели 4315. Если от обозначенного уровня не сформируется сигнала в продажу, то цена продолжит рост с целью обновления экстремума 4615.

“Хэдхантер” (HEAD)

Отчетность компании за 2 квартал 2024 года показала следующие результаты:

- Выручка: 9,82 млрд рублей (+39,6% г/г);

- Скорр. EBITDA: 5,7 млрд рублей (+38,4% г/г);

- Операционные расходы: 5 млрд рублей (+63,1% г/г);

- Скорр. чистая прибыль: 5,5 млрд рублей (+83,5% г/г);

- Чистая прибыль: 2,28 млрд рублей (-25% г/г);

Все выглядит хорошо, снижение чистой прибыли объясняется менеджментом компании в основном валютной переоценкой депозитов в иностранной валюте на фоне укрепления рубля.

Технический взгляд на график компании показывает, что тренд текущий хоть и остается нисходящим, однако при появлении точки входа в покупку от поддержки 4120-4200 можно полагать достижение ценой ближайшей коррекционной цели 4880. Если от обозначенного уровня не сформируется сигнала в продажу, то цена продолжит рост с целью обновления экстремума 5400.

«Аэрофлот» (AFLT)

Финансовые результаты компании за первое полугодие 2024 года показывают:

- Выручка выросла на 49,6% год к году и составила 377,2 млрд руб.

- Чистая прибыль составила 42,3 млрд руб.

- Скорректированная чистая прибыль — 27,0 млрд руб. (без учёта положительных курсовых переоценок и эффекта страхового урегулирования)

- Сумма банковского долга и задолженности по облигациям снизилась до 62,1 млрд руб. при денежных средствах на балансе 117,6 млрд руб.

В общем говоря, результаты вполне себе приличные, и компания может показать рост.

Технический взгляд на график компании показывает, что тренд текущий хоть и остается нисходящим, однако можно рассмотреть точку входа в покупку от коррекции к зоне 49.1-50.2. При появлении сигнала на покупку от указанной зоны можно ожидать роста цены к ближайшей цели 58.5. Если от обозначенного уровня не сформируется сигнала в продажу, то цена продолжит рост с целью обновления экстремума 65.

Тем не менее глобально текущий российский фондовый рынок по-прежнему выглядит недооцененным, что делает возможным поиск интересных инвестиционных идей по окончанию коррекции.

Если хотите лучше разбираться в таких прогнозах и уверенно торговать на рынке Forex, оставьте заявку на курс "Трейдинг: быстрый старт" с Николаем Еремеевым. Получите необходимые знания и навыки для успешного старта в мире трейдинга!