В стратегии Снайпер этому сценарию присвоен номер 4, его использую и я, и мои коллеги, и практически все наши ученики. Ничего сложного здесь нет, нужно лишь запомнить несколько соотношений и особенностей поведения графика.

Новичкам лучше начинать с изучения основ, после этого можно переходить к освоению Снайпера на более продвинутом уровне. Базовая теория и практические рекомендации даются совершенно бесплатно. Мы выпустили методические указания, в которых подробнее объясняется логика стратегии и даются конкретные паттерны. Лучше всего начинать именно с этой методички – сэкономите время и заложите правильный фундамент для дальнейшего обучения.

Принцип формирования паттерна

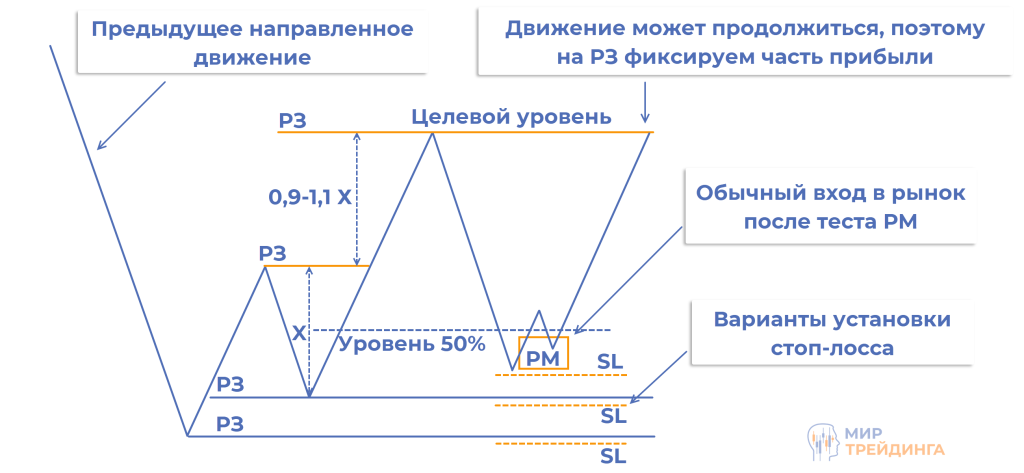

Каскад должен начать формироваться после направленного движения. То есть идет восходящее/нисходящее движение, затем оно ломается и начинается движение в противоположном направлении. Именно на нем и будет формироваться каскад.

В примере первое движение было нисходящим, затем оно сломалось:

-

на Low нисходящего движения индикатор построит разворотную зону;

-

формируется первая разворотная зона на High после слома предыдущего движения;

-

нисходящая волна оказывается недостаточно крупной для пробоя РЗ, построенной по Low предыдущего движения. Расстояние между 2 новыми РЗ, отмечено как Х на схеме, его можно рассматривать как ширину диапазона;

-

следующая волна роста пробивает РЗ, построенную по High. В идеальных паттернах после пробоя график проходит в этом направлении 0,9-1,1 Х;

-

начинается откат, в рамках коррекции график возвращается в диапазон и заходит за его середину. На уровне 50% не должно быть никакой реакции, индикатор не строит разворотный момент;

-

за уровнем 50%, чаще всего в районе уровня 70% появляется разворотный момент, при его тесте можно открывать сделку на покупку.

В работу можно брать и сценарии, при которых после пробоя график лишь ненамного уходит за РЗ. Такой вариант неудобен лишь тем, что отработка может происходить резкими движениями. Нужен опыт, чтобы не упустить точки входа, новичкам сложнее работать в таких условиях. В остальном логика не меняется.

При агрессивном сценарии стоп выставляется под РМ. Более консервативные методики предполагают его установку под ближайшую РЗ или под кластер РЗ.

Часть прибыли можно фиксировать на ближайшей РЗ. Но всегда есть вероятность похода к более дальним уровням, поэтому часть объема можно оставлять в рынке.

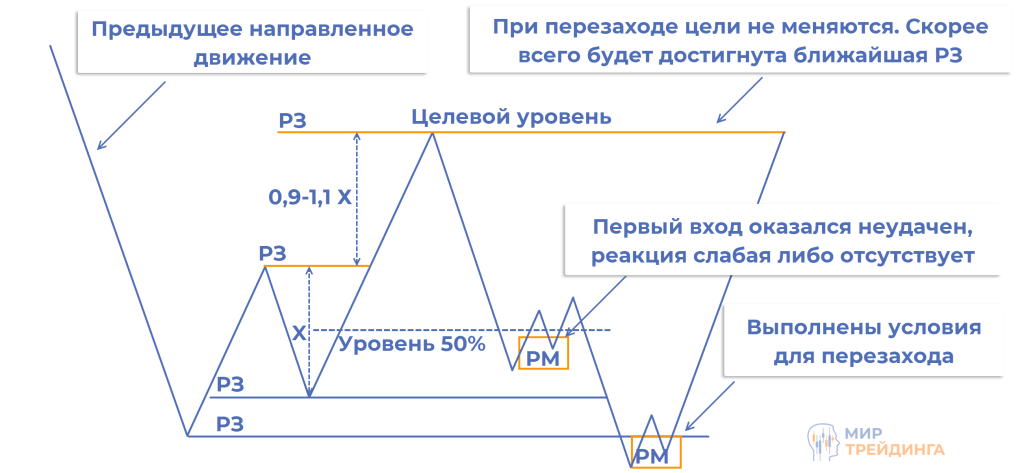

Возможен вариант, при котором нет реакции на РМ за уровнем 50%. Разворотный момент появляется, может формироваться точка входа, но нет внятной отработки. График уходит ниже и пробивает одну или несколько разворотных зон.

Этот сценарий соответствует логике перезахода. Нужно просто дождаться появления разворотного момента после попытки пробоя разворотной зоны и открывать еще одну сделку.

В примере разобраны сценарии с каскадом на восходящем движении, предыдущее движение было нисходящим. Ровно тот же принцип работает при зеркальной схеме развития событий. Если предыдущая волна была бычьей, то каскад будет формироваться на нисходящем движении. Логика поиска точек входа не меняется.

Пример отработки паттерна

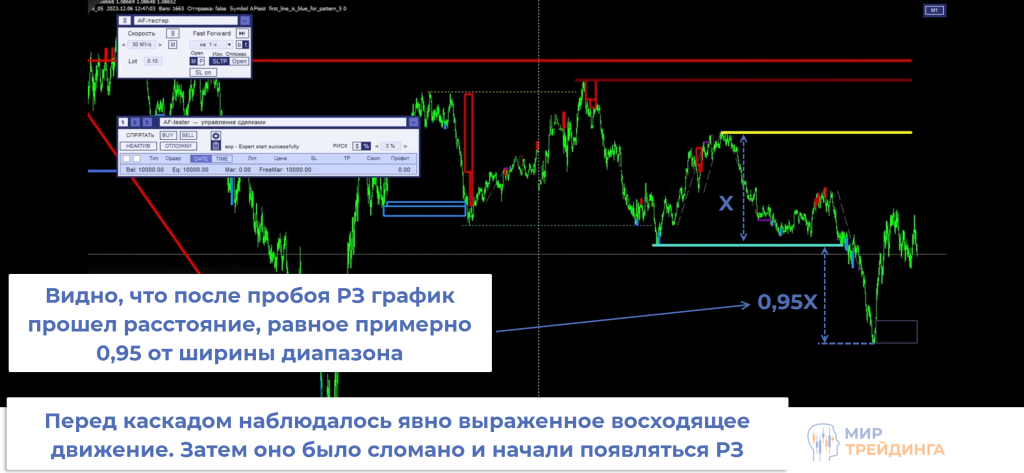

В примере ниже первое движение было бычьим, затем состоялся разворот и начали появляться разворотные зоны. Они формируют подобие нисходящей лестницы, так и выглядит каскад.

После пробоя РЗ график проходит в направлении пробоя расстояние, равное примерно 0,95 от ширины диапазона. Пока что паттерн близок к идеальному.

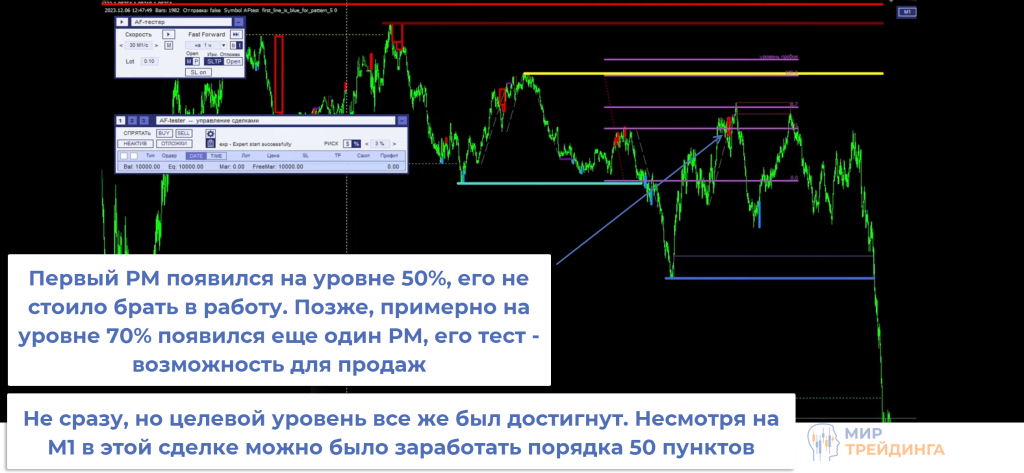

Первый разворотный момент появился на уровне 50%, его не стоило брать в работу. Точки входа должны формироваться за уровнем 50%. Ожидание было оправданным, вскоре появился еще один РМ, его тест позволил открыть сделку на продажу.

Целевой уровень был достигнут не сразу, но любой вариант стоп-лосса устоял бы.

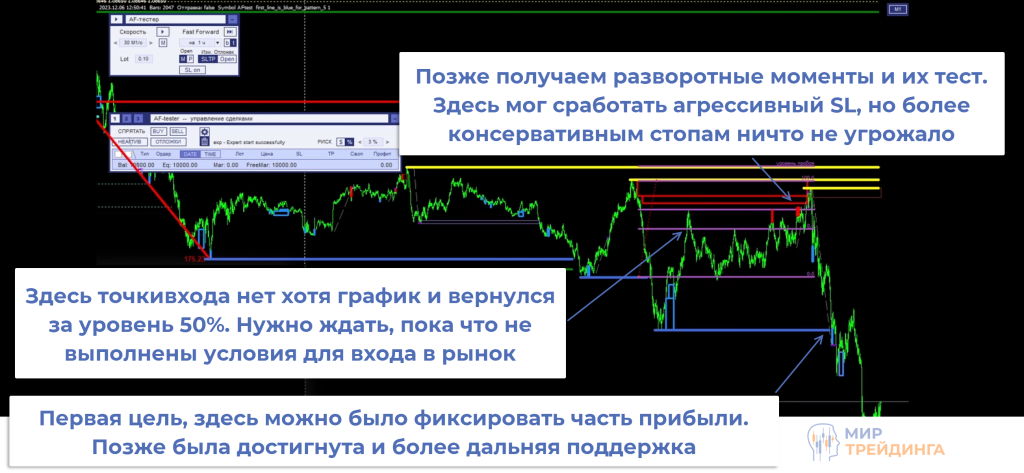

В следующем примере изначально перспективным выглядел слом продолженного движения (выделено красной линией). После него мог сформироваться восходящий каскад. Но получили всего пару РЗ, каскада нет.

После обновления минимума рассматриваем уже предыдущее восходящее движение. После его слома возможен нисходящий каскад, этот сценарий в итоге и был реализован.

В этом сценарии рынок испытывал терпение трейдера. При первом заходе за уровень 50% не было теста разворотного момента, отсутствовали условия для входа в рынок.

Позже появлялась пара РМ, оба тестировались. Также был тест сформированного ранее разворотного момента, каждый из этих сценариев давал точки входа.

Этот пример показывает почему иногда лучше перестраховаться и выставить SL за РЗ, а не за разворотный момент. При агрессивном стопе пришлось бы искать возможность для перезахода. Консервативный SL позволил взять в этой сделке порядка 50 пунктов прибыли.

Этот паттерн используется в комплексе с другими алгоритмами Снайпера. У трейдера всегда есть варианты для работы. Этим стратегия и выделяется на фоне остальных – вы никогда не будете в ситуации полного непонимания происходящего на рынке. Всегда есть как минимум 1 алгоритм, описывающий текущее состояние графика.

Новичкам рекомендую не пытаться охватить весь Снайпер за пару дней. Начните с малого – загрузите нашу бесплатную методичку, изучите ее и проверьте описанные там паттерны на реальном графике. Это не только позволит убедиться в том, что стратегия – не пустышка, но и создаст неплохой фундамент для дальнейшего обучения.