Александр Элдер — это имя, которое знает каждый профессиональный трейдер. Бывший психиатр, ставший легендой финансовых рынков, он создал уникальную систему, объединяющую психологию, технический анализ и управление капиталом. Рассмотрим подробнее книгу Александра Элдера “Трейдинг”

Содержание

1. Путь от психиатра к трейдеру: история успеха Александра Элдера

2. Три кита успешного трейдинга по Элдеру

3. Психология рынка: как эмоции разрушают трейдеров

4. Технический анализ по методу Элдера

5. Система управления капиталом

6. Стратегия “Тройной экран” в деталях

7. Самые распространенные ошибки трейдеров

Любая стратегия нуждается в грамотном поиске точки входа. Чтобы освоить этот, пожалуй, самый полезный навык для трейдера, используйте наш мануал:

Путь от психиатра к трейдеру: история успеха Александра Элдера

Александр Элдер родился в Ленинграде, но свою карьеру начал в США, где работал психиатром. Его медицинское образование стало неожиданным преимуществом при переходе на финансовые рынки. В 1970-х годах он начал торговать, быстро поняв, что большинство трейдеров проигрывают не из-за недостатка знаний, а из-за психологических проблем.

Элдер разработал уникальный подход, объединивший медицинские знания о человеческой психике с практическим опытом трейдинга. Его первая книга, опубликованная в 1993 году, мгновенно стала бестселлером. Сегодня его методы используют как частные трейдеры, так и крупные инвестиционные фонды.

Три кита успешного трейдинга по Элдеру

Философия Элдера основана на трех фундаментальных принципах, которые он называет “тремя китами успешного трейдинга”.

- Психологическая подготовка. Элдер утверждает, что 60% успеха в трейдинге зависит от умения контролировать свои эмоции. Он разработал специальные техники для борьбы со страхом и жадностью, которые регулярно приводят трейдеров к убыткам.

- Технический анализ. Элдер предпочитал простые и понятные методы анализа рынка, избегая сложных математических моделей. Его подход основан на сочетании нескольких надежных индикаторов и тщательном анализе объемов торгов.

- Управление капиталом. Элдер создал строгую систему мани-менеджмента, которая защищает трейдера от катастрофических потерь. Он утверждал, что даже самая лучшая стратегия будет убыточной без правильного управления рисками.

Психология рынка: как эмоции разрушают трейдеров

Одним из главных вкладов Элдера в теорию трейдинга стало глубокое исследование психологических аспектов работы на рынке. Как бывший психиатр, он прекрасно понимал, как эмоции влияют на принятие решений. Элдер выделил несколько ключевых психологических ловушек, в которые попадают трейдеры.

Первая ловушка — страх и жадность. Эти две эмоции заставляют трейдеров нарушать свои же правила. Жадность приводит к тому, что трейдеры держат позиции слишком долго, надеясь на еще больший рост. Страх, напротив, заставляет преждевременно закрывать сделки или вообще отказываться от хороших возможностей.

Вторая ловушка — самоуверенность после серии успешных сделок. Элдер называл это “эффектом короля”. Трейдер, добившийся нескольких удачных результатов, начинает считать себя непогрешимым и нарушает правила риск-менеджмента.

Третья ловушка — стремление отыграться после потерь. Это одна из самых опасных психологических ловушек, которая часто приводит к катастрофическим убыткам.

Подробнее о психологии можно посмотреть в этом видео:

Технический анализ по методу Элдера

Александр Элдер подходил к техническому анализу с практической точки зрения врача-диагноста. Он сравнивал анализ графиков с изучением рентгеновских снимков — нужно искать четкие сигналы, а не гадать на кофейной гуще. Его метод отличался от общепринятых подходов тремя ключевыми особенностями.

Во-первых, Элдер делал особый акцент на анализе объемов торгов. Он считал, что объем — это “дыхание рынка”, которое подтверждает или опровергает любые движения цены. Во время тренда объемы должны увеличиваться, а на коррекциях — уменьшаться. Если при росте цены объемы падают — это первый сигнал о слабости тренда.

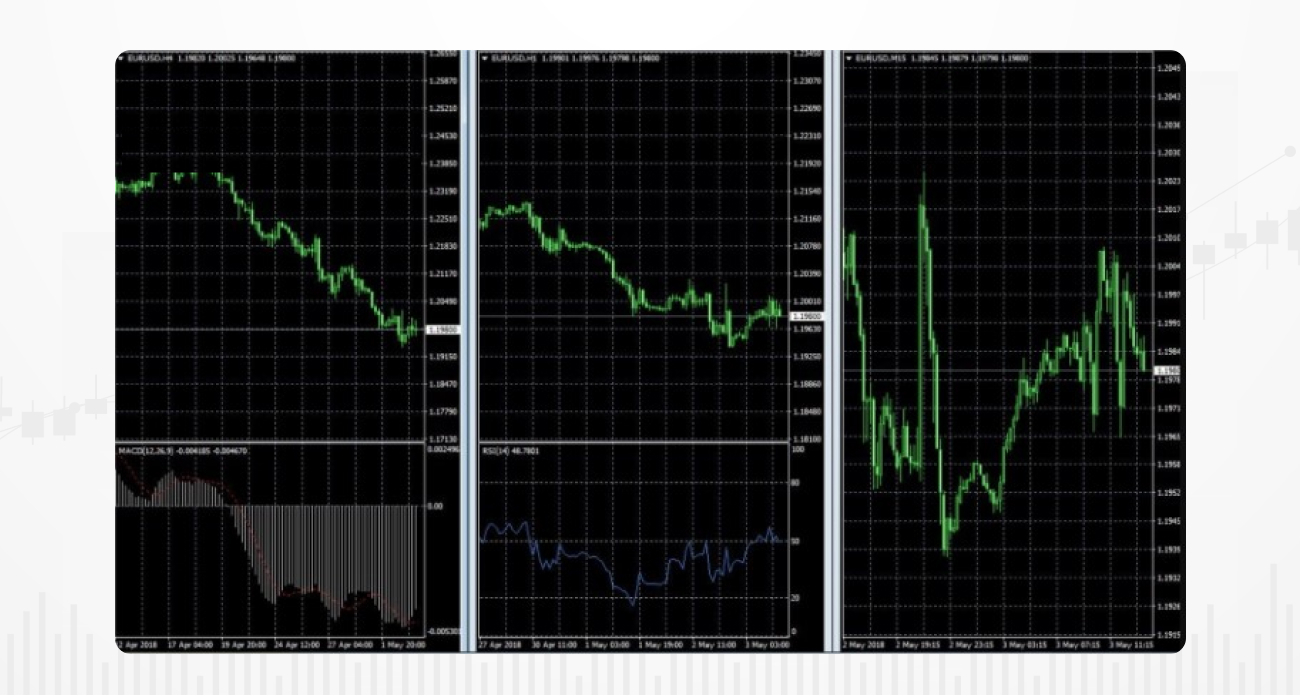

Во-вторых, он использовал ограниченный набор индикаторов. Вместо того чтобы загромождать график десятками линий, Элдер рекомендовал два-три надежных инструмента. Его любимым индикатором был “Индекс силы”, который показывал истинную мощь движения. Также он часто применял скользящие средние для определения тренда и MACD для поиска дивергенций.

В-третьих, Элдер настаивал на многоплановом анализе. Он сравнивал рынок с океаном, где есть поверхностные течения (краткосрочные тренды), глубинные течения (среднесрочные) и фундаментальные приливы (долгосрочные). Настоящий профессионал должен видеть всю эту картину целиком, а не фокусироваться только на одном временном отрезке.

Система управления капиталом

Элдер разработал одну из самых строгих систем управления капиталом в истории трейдинга. Его подход напоминал медицинский протокол — четкие правила, не терпящие отклонений. Основой его системы было правило “2%”, которое гласит: нельзя рисковать более чем 2% капитала в одной сделке.

Это правило имеет глубокий психологический смысл. При размере сделки в 2% от депозита трейдер может пережить серию из 10-15 неудачных сделок подряд без катастрофических последствий. Такой запас прочности позволяет сохранять хладнокровие и не отклоняться от стратегии даже в периоды затяжных неудач.

Второй важный принцип — постепенное наращивание позиции. Элдер рекомендовал входить в сделку несколькими частями, добавляя к позиции только после того, как она начинает приносить профит. Этот метод он называл “пирамидингом” и считал его ключом к крупным профитам при минимальных рисках.

Третий элемент системы — жесткий контроль над соотношением риск/профит. Элдер настаивал, что потенциальный профит в сделке должен как минимум втрое превышать возможные потери. Такой подход делает плюс возможным даже при 50% успешных сделок.

Стратегия “Тройной экран” в деталях

Венец творения Элдера — его знаменитая система “Тройной экран”, которая остается одной из самых эффективных торговых методик спустя 30 лет после создания. Суть системы в последовательном анализе рынка на трех временных рамках, что напоминает медицинскую диагностику с использованием разных методов исследования.

Первый экран — долгосрочный анализ. Элдер рекомендовал начинать с недельного графика, чтобы определить господствующий тренд. На этом этапе трейдер должен ответить на простой вопрос: “Куда движется рынок в долгосрочной перспективе?” Только после этого можно переходить к следующему этапу.

Второй экран — среднесрочный анализ. Здесь используется дневной график, на котором ищутся точки входа в направлении основного тренда. Элдер учил, что против тренда торговать можно, но это требует гораздо большего мастерства и крепких нервов.

Третий экран — момент входа. Для точного определения точки входа Элдер советовал использовать часовые графики и комбинацию индикаторов. Особое внимание уделялось поиску моментов, когда краткосрочная коррекция против тренда заканчивается и можно войти по выгодной цене.

Эта система исключает около 80% ложных сигналов, которые видят трейдеры, анализирующие только один временной интервал. Она приучает к дисциплине и терпению — двум главным качествам успешного трейдера по мнению Элдера.

Самые распространенные ошибки трейдеров

Александр Элдер в своих работах подробно разбирал типичные ошибки, которые совершают как новички, так и опытные трейдеры. Первая и самая опасная ошибка — торговля без четкого плана. Многие приходят на рынок с мыслью купить подешевле и продать подороже, не имея конкретных критериев для входа и выхода. Элдер сравнивал такую торговлю с плаванием в океане без карты и компаса.

Вторая распространенная ошибка — игнорирование стоп-лоссов. Элдер называл стоп-лосс “страховочным тросом” трейдера. Без него любая сделка превращается в русскую рулетку. Особенно опасна ситуация, когда трейдер передвигает стоп-лосс против движения рынка, надеясь на разворот. Это прямой путь к маржин-коллу.

Третья фатальная ошибка — овертрейдинг. Она проявляется в двух формах: слишком частые сделки и слишком большие объемы. Элдер предупреждал, что рынок — это не казино, и постоянное нахождение в позиции только увеличивает комиссионные издержки и психологическую усталость.

Современные рынки: работают ли принципы Элдера сегодня?

С появлением алгоритмического трейдинга и высокочастотных торгов многие задаются вопросом: не устарели ли принципы Элдера в современных условиях? Практика показывает, что фундаментальные законы рынка, открытые Элдером, продолжают работать, хотя и требуют некоторой адаптации.

Психология трейдинга не изменилась — страх и жадность по-прежнему управляют решениями большинства участников рынка. Технические паттерны, которые описывал Элдер, продолжают отрабатывать, хотя иногда и в более сжатые сроки. Управление капиталом остается краеугольным камнем успешного трейдинга, независимо от используемых стратегий.

Главное изменение — это скорость рынков. Если во времена Элдера трейдер мог спокойно анализировать ситуацию в течение дня, то сейчас многие решения приходится принимать за секунды. Это требует более жесткой дисциплины и предварительной подготовки всех возможных сценариев. В любом случае, книга Элдера “Трейдинг” стала настольной для многих участников рынка.

Даже самая слушая в мире стратегия не будет иметь смысла, если вы не умеет правильно находить точки входа. Наш мануал поможет научиться этому: