Прочие вопросы можете задать в рамках бесплатного индивидуального занятия. Это формат общения тет-а-тет, за счет этого я могу не распылять внимание, а сосредоточиться на конкретно ваших проблемах. За одно занятие вы не станете гуру трейдинга, но как минимум поймете, что мешает зарабатывать и получите рекомендации по выходу из застоя.

Чтобы понять все основы, которые нужны для работы по стратегии "Снайпер", забирайте бесплатный курс. Он поможет вам быстро перейти к практике вместе с pro-трейдером.

Что такое фьючерс

Фьючерсные контракты относятся к категории деривативов (производных инструментов). Это означает, что фьючерс создается на основе некого базового актива, например, акций компаний или сырья. Торгуются на срочном рынке.

Фьючерс можно назвать договором, определяющим условия поставки товара в будущем. В нем указываются сроки, стоимость товара. Также оговаривается объем поставки, требования, которым должен соответствовать актив. Например, в случае с поставочными контрактами на сахар оговаривается сорт сахара, его влажность, цвет, способ поставки (морским/сухопутным транспортом). Это не инвестиция, а инструмент для трейдинга либо хеджирования.

Фьючерсы появились как механизм защиты от нежелательного изменения цены базового актива. Точную дату появления первого контракта этого типа назвать невозможно, но можно утверждать, что это произошло в период, когда начала активно развиваться торговля на бирже. Поставщикам и покупателям нужен был механизм фиксации цены товара на удобном уровне, так и появился прообраз современных фьючерсов.

С появлением Чикагской товарной биржи (СМЕ) фьючерсы стали превращаться в инструмент, пригодный для трейдинга. Их начали перепродавать, извлекая за счет этого прибыль.

Подписывайтесь на канал "Мир Трейдинга" на YouTube, чтобы не пропускать новые обучающие видео!

Как это работает

Проще всего разобрать условный пример, в нашем случае будет покупаться фьючерс на пшеницу. Представьте, что вы – московский бизнесмен и руководите небольшим мукомольным предприятием и не хотите зависеть от колебаний стоимости зерна. Цена на приемлемом уровне, но вы не желаете покупать его прямо сейчас, так как понадобится оно через 5-6 месяцев:

-

вместо покупки зерна покупается фьючерс с истечением через полгода. Предположим, стоимость тонны зерна составляет 9000 рублей, за 100 тонн покупатель отдал бы 900 тыс. рублей, примерно столько будет стоить и фьючерс;

-

если к моменту истечения фьючерса держатель контракта не избавился от него, то он получит реальное зерно в заранее оговоренные сроки;

-

если к моменту экспирации цена вырастет до 12000 рублей за тонну, то за 100 тонн покупатель отдал бы 1,2 млн рублей. Но за счет фьючерса он зафиксировал цену на отметке 9000 рублей за тонну. Выгода – 300 тыс. рублей;

-

если цена упадет, например, до 7000 рублей за тонну, то покупка зерна по рынку обошлась бы в 700 тыс. рублей. Но фьючерс даст цену в 9000 рублей, при таком сценарии потери составят 200 тыс. рублей.

Тот же принцип можно распространить на акции, криптовалюту, драгоценные, черные и цветные металлы, с/х продукцию, биржевые индексы. Есть фьючерсы даже на погоду (weather futures), практически все, что угодно может выступать в роли базового актива.

Это максимально примитивный пример, но он демонстрирует основную особенность фьючерсных контрактов. Они фиксируют цену на определенном уровне, но не гарантируют прибыль. Результат будет зависеть от изменения цены к моменту экспирации контракта.

Фьючерс очень похож на форварды, но форвардные контракты заключаются напрямую между поставщиком и покупателем. Нет посредника в лице биржи, в остальном принцип тот же.

Виды фьючерсных контрактов

Весь массив фьючерсов разделяется на 2 группы:

-

поставочные (deliverable);

-

расчетные (financially settled).

Также можно привести классификацию по экспирации. У обычных контрактов есть фиксированная дата истечения. Но в 2016 году на криптовалютных биржах появились так называемые бесконечные контракты – у них нет даты истечения. Трейдер может держать, например, длинную позицию сколь угодно долго.

В апреле 2022 года Московская биржа стала первой среди традиционных бирж, запустивших бесконечные фьючерсы. Это стало реакцией на сложность работы с валютой из-за введенных санкций.

Поставочные

Название определяет их суть – по ним предусмотрена реальная поставка товара. Но это не значит, что, купив этот контракт, вы обязаны получить товар. Они свободно торгуются на бирже, до истечения контракта можно просто переложиться в более дальний фьючерс. Так что deliverable futures подходят и для трейдинга, и для хеджирования.

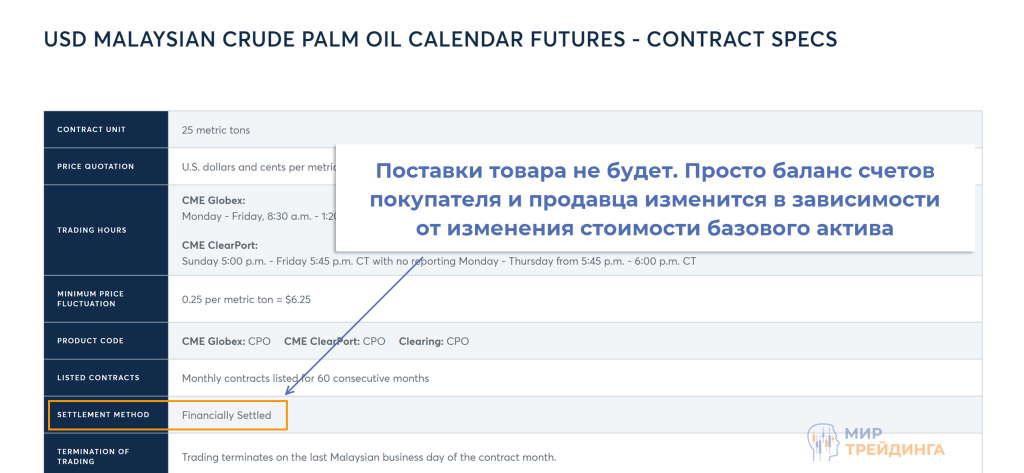

В спецификации контракта указывается его тип. Там будет указано либо deliverable, либо financially settled.

Расчетные

Вернитесь к описанному выше примеру с покупкой пшеницы. Представьте, что после истечения контракта вместо реальной поставки зерна произошла корректировка счетов покупателя и продавца. Так и работают расчетные фьючерсы, поставки товара нет, но общая логика работы сохраняется.

Расчетные контракты активно используются трейдерами.

Как торговать, ликбез для начинающих

Алгоритм выглядит так:

-

в зависимости от площадки подбирается нужный брокер;

-

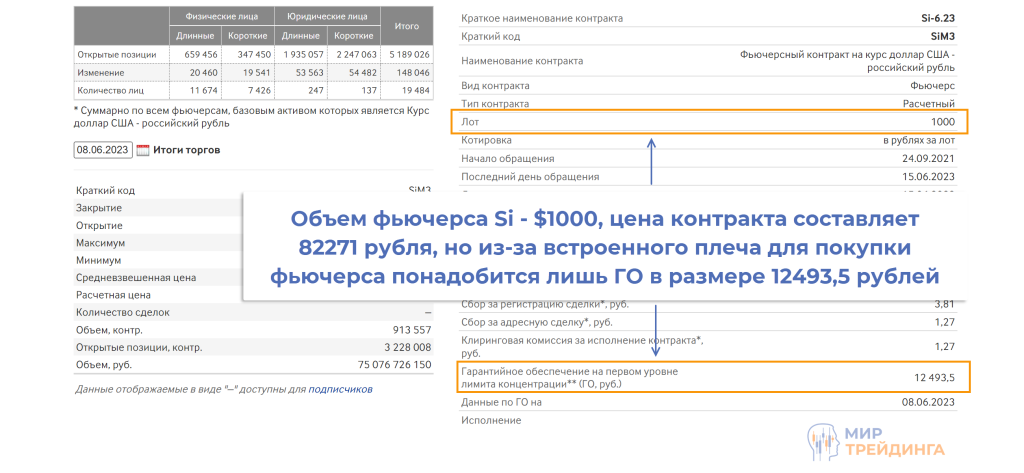

подсчитывается размер депозита. Если планируете работать с фьючерсами, то ориентируйтесь на ГО (гарантийное обеспечение). При покупке контракта трейдер платит не всю сумму, а лишь ГО, это встроенное кредитное плечо. Но для возможности открывать одновременно несколько сделок нужен депозит, кратно превышающий ГО по одному фьючерсу. Также это обеспечит выживаемость депозита, счет выдержит просадку;

-

определяется точка входа. Стратегия может быть любой, срок удержания сделки – от нескольких секунд/минут до дней/недель;

-

фьючерсы можно продавать и покупать, то есть возможна работа в обе стороны;

Это одно из преимуществ фьючерсов. При продаже без покрытия трейдер «занимает» акции у брокера, выплачивая определенный процент за это. Но фьючерсные контракты позволяют зарабатывать на падении актива без «одалживания» ценных бумаг у брокера.

-

если целевой уровень достигнут, то от фьючерса можно избавиться, продав его. Ждать срока истечения необязательно. Если ведется работа с поставочными контрактами, то при приближении экспирации трейдер всегда перекладывается в более дальние контракты.

Основная сложность – подобрать стратегию торговли. Обучение технической части (освоение терминала, его настройка, отдача приказов для покупки/продажи) проходит за несколько дней. Новичок может не рисковать реальными деньгами, а использовать симулятор.

Иногда необязательно даже осваивать профессиональные терминалы, например, Тинькофф позволяет покупать фьючерсы через свое приложение. По сложности это сопоставимо с покупкой товара в интернет-магазине.

Как заработать на фьючерсах

Есть 2 подхода при работе с деривативами. В рамках первого трейдер прогнозирует движение базового актива, я работаю именно так.

Второй подход предполагает создание сложных синтетических конструкций, включающих несколько фьючерсов и/или опционов с разными экспирациями (и страйками в случае с опционами). За счет этого трейдер контролирует риск и готов к любому исходу.

Ниже – один из вариантов торговли:

-

сначала отбираем перспективные инструменты. Нужны высоколиквидные фьючерсы, например, Si (контракт на USDRUB);

-

точка входа определена как ретест пробитого сопротивления;

-

покупается 1 фьючерс по цене 81628. Примем ГО равным 15%, на счете должно быть 0,15 х 81628 = 12244,2 рубля;

-

цена сразу идет в прибыльном направлении;

-

на первом целевом уровне (недавний пробойный максимум) фиксируется прибыль;

-

профит по сделке – разница между ценой покупки и продажи фьючерса. В примере она составила бы 81794 – 81628 = 166 рублей. Если бы было куплено 10 контрактов, то профит составил бы 1660 рублей, а ГО – 122442 рубля.

Реальный профит окажется несколько ниже, с трейдера будет списана небольшая комиссия.

Тот же принцип работает с короткими позициями. Основа торговли та же, что и на спотовом рынке – нужно уметь правильно прогнозировать движение базового актива.

Что нужно учитывать при торговле

При торговле учитываются и технические, и фундаментальные факторы. Работает большая часть стандартных приемов.

Фундаментальный анализ

К этой категории относятся:

-

макроэкономическая статистика, например, данные по ВВП, безработице, инфляции;

-

корпоративные события, они могут повлиять на котировки соответствующих акций и стоимость фьючерсов;

-

изменения в денежно-кредитной политике отдельных государств;

-

геополитика. Такие события как торговые войны, спецоперации в соседних государствах могут спровоцировать волны санкций. Это влияет и на нацвалюту, и на поведение акций компаний, биржевых индексов;

-

сезонность. Товарный рынок часто демонстрирует сезонность, например, зависимость от погоды;

-

глобальное изменение баланса спроса и предложения на отдельные группы товаров.

Все перечисленное влияет на поведение биржевых индексов, котировки акций, динамику курсов валют. Это, в свою очередь, влияет на стоимость фьючерсов и динамику стоимости соответствующих контрактов.

Технический анализ

В эту категорию можно отнести все стандартные инструменты – индикаторы, свечные и графические паттерны. Работают те же приемы, что и на спотовом рынке, например, пробой уровня с закреплением за ним или пин-бар с отскоком от поддержки/сопротивления.

Из специфических инструментов теханализа выделю:

-

доску опционов на Московской бирже. По ней можно определять расстановку сил на рынке, понять, кто доминирует – продавцы или покупатели;

-

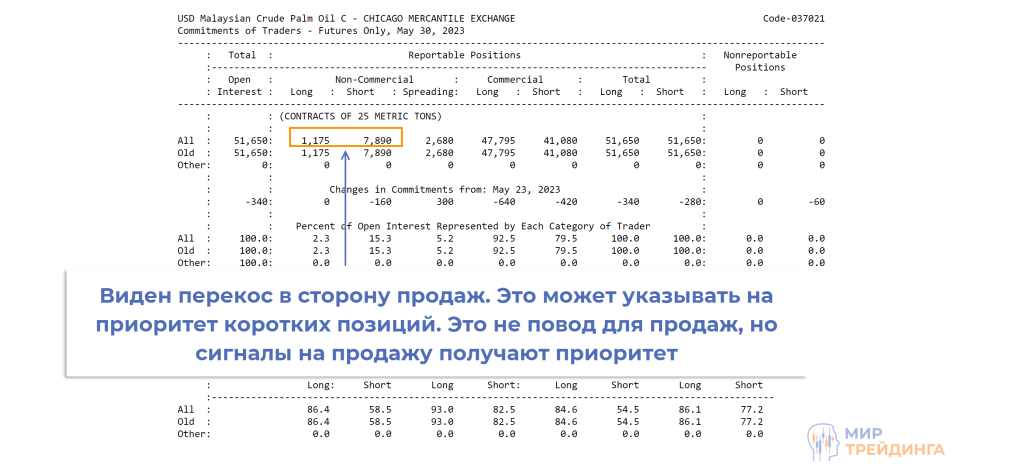

отчеты от CFTC, публикуются бесплатно. В отчетах от комиссии по ценным бумагам есть свод сделок клиринговых компаний США. Это также позволяет выявлять дисбаланс между быками и медведями. Правда, это подойдет только для выявления средне- и долгосрочных трендов;

-

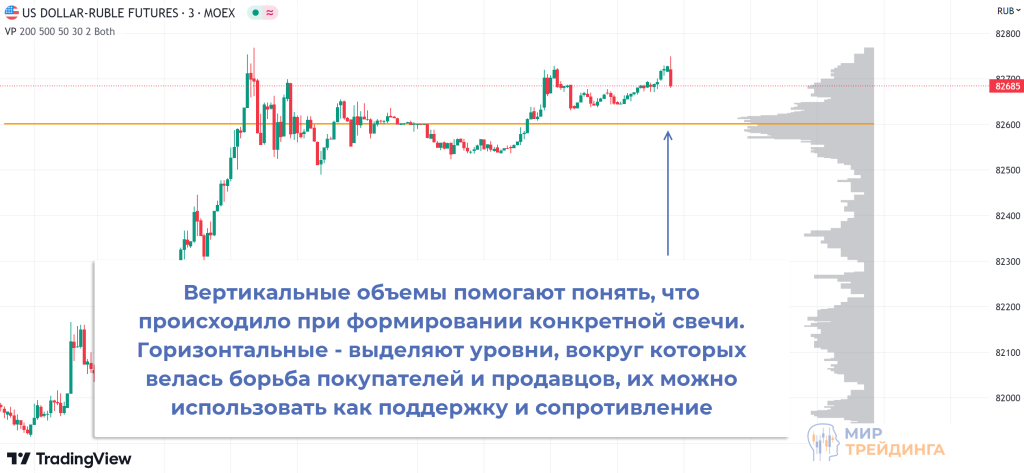

горизонтальные и вертикальные объемы.

Вариационная маржа по фьючерсам

Стоимость активов постоянно меняется. В рамках клирингов это изменение в цене базового актива учитывается и с депозита либо списывается, либо начисляется определенная сумма.

Клиринг – операция, фиксирующая промежуточный/окончательный результат. На Московской бирже проводятся в диапазоне 14:00-14:05 МСК и в 19:00 МСК. Если актив торгуется на вечерней сессии, она идет до 23:50 МСК, то корректировка баланса счетов происходит уже в утренник клиринг.

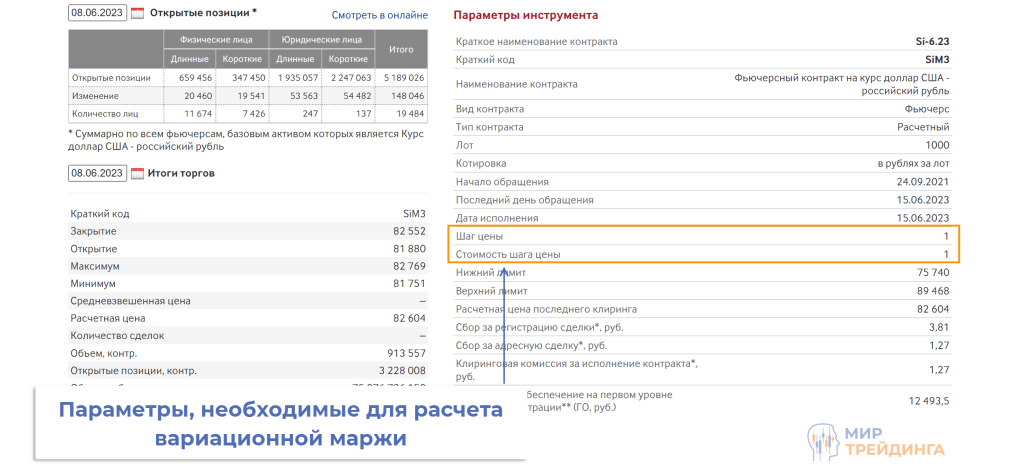

Для расчета используется формула вида

Вар. маржа = (Price2 – Price1) х W/R.

В формуле Price2 и Price1 – цена в текущий момент времени и при открытии позиции соответственно. W и R – стоимость минимального шага и минимальный шаг соответственно.

Пример

В примере:

-

фьючерс куплен по цене 80854;

-

к моменту дневного клиринга котировки выросли до 81099;

-

шаг и стоимость шага для Si равны 1,0. Поэтому вариационная маржа составит (81099 – 80854) х 1/1 = 245. Покупатель получает 245 рублей, продавец теряет ту же сумму;

-

при вечернем клиринге алгоритм повторяется. Вариационная маржа составит уже (81277 – 81099) х 1/1 = 176, цена опять выросла, поэтому покупатель получает деньги, продавец теряет их.

Вариационную маржу не нужно рассчитывать вручную. Все происходит автоматически, но знание механизма ее начисления нужно для понимания принципа работы с фьючерсами.

Преимущества стратегии

Я бы рекомендовал выбирать те стратегии торговли фьючерсами, в которых нет особо сложных индикаторов, и вы четко понимаете принцип работы каждого инструмента. Практика показывает, что сложность стратегии далеко не всегда коррелирует с ее прибыльностью.

В работе я использую:

-

объемы, для Квика есть соответствующие индикаторы, они бесплатны;

-

доску опционов. Бесплатный инструмент, есть на Московской бирже, нужно лишь знать, на что смотреть и как «читать» данные;

-

CFTC;

-

стакан, я работаю с небольшим временным горизонтом, поэтому крайне важно следить за поведением других трейдеров;

-

«технику». Уровни и набор паттернов помогают определять точки входа.

За счет комбинации этих инструментов удалось получить универсальную ТС, подходящую под любой рынок. С ней можно работать на Бинанс, Московской бирже, СМЕ. Стратегия позволяет зарабатывать на чем угодно, начиная с фьючерсов на топочный мазут и заканчивая контрактами на USDRUB.

Важно и то, что все инструменты стратегии бесплатны. Нужно только освоить правила и попрактиковаться.

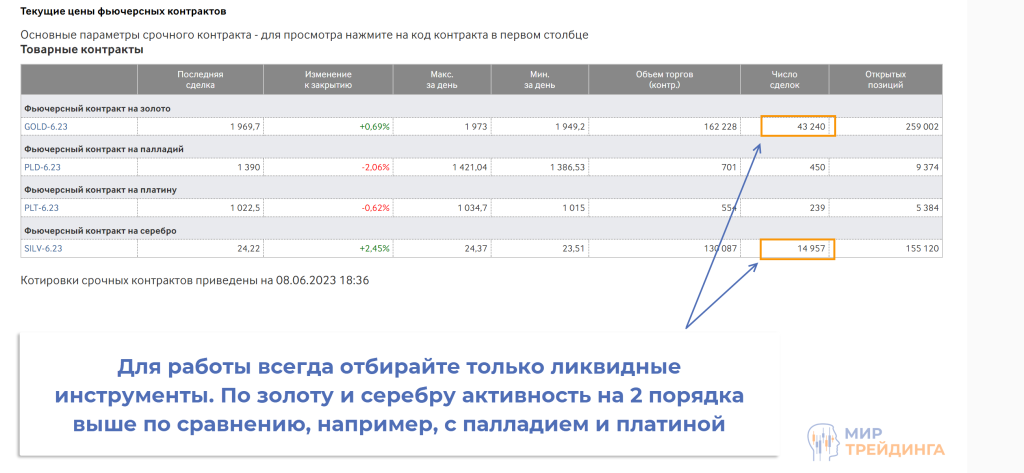

Фьючерсы на Московской бирже

На Московской бирже торгуется несколько типов фьючерсов. Но далеко не все из них подходят для трейдинга. Важно не только наличие контракта на бирже, но и его ликвидность. Без ликвидности на рынке нечего делать.

Фьючерсы на акции

На Московской бирже торгуются фьючерсы на акции российских компаний и на депозитарные расписки зарубежных компаний.

С учетом популярности среди трейдеров стоит обратить внимание на фьючерсы на бумаги Газпрома, Сбербанка, ВТБ. Прочие сильно отстают, за день проводится сравнительно малое число сделок.

Фьючерсы на индексы

Для торговли можно использовать обычные и мини-контракты на РТС и индекс Мосбиржи (менее популярен по сравнению с РТС). Прочие индексы не подойдут для трейдинга ввиду низкой ликвидности.

На волатильность

Специфический инструмент, который рассчитывается с учетом волатильности российского рынка. Рассчитывается каждые 15 секунд, базис для расчета — опционы на фьючерсы на РТС. Контракты исполняются ежемесячно.

Популярные фьючерсные товары

Из этой группы можно выделить:

-

нефть;

-

газ;

-

золото;

-

серебро.

По этим товарам наблюдается максимальная ликвидность. Они популярны и за рубежом, с ними можно работать на других площадках.

Вы не обязаны ограничивать себя этим набором активов, дополнительно может использоваться криптовалюта. Такие биржи как Bybit, Бинансе, Хуоби дают возможность работать с бессрочными контрактами. Здесь также работает мой подход.

Пример из практики

Для наглядности приведу пример одной из своих сделок. Анализ нужно начинать с доски опционов, это позволяет выяснить уровни поддержки/сопротивления. В примере в роли поддержки выступал уровень 63,00. Это еще не точка входа, а лишь общий сценарий.

На графике в момент тестирования уровня 63,00 формировались условия для покупок, подтверждение этого видели и в стакане. На 63,50 (еще один уровень из базового прогноза) можно было фиксировать профит.

На отработку сигнала ушло несколько минут.

Подводим итоги

Торговля фьючерсами для начинающих трейдеров кажется чем-то очень сложным и недоступным простым смертным. В реальности все не так страшно, придется разобраться с парой новых терминов и привыкнуть к тому, что у фьючерсов есть «срок годности». В остальном подход к анализу рынку меняется не сильно.

Основная сложность – подобрать рабочую стратегию. Если испытываете сложность с этим компонентом, то рекомендую записаться на бесплатное индивидуальное занятие. Я провожу их для помощи новичкам, оцениваю их трейдинг, даю советы по дальнейшему развитию. Это помогает сдвинуться с мертвой точки.

Популярные вопросы

Что будет если оставить поставочный фьючерс до экспирации?

Зависит от биржи. Обычно присылается уведомление об экспирации, и никто не пропускает его. Если это все же произошло, то скорее всего контракт будет закрыт по последней цене до истечения.

Могут ли котировки опускаться ниже 0?

Иногда да. Такое происходило весной 2020 года, ненадолго котировки фьючерсов на нефть уходили далеко ниже нулевой отметки. Это касалось только деривативов, в реальности никто не доплачивал за продаваемую нефть.

Как выйти из фьючерса досрочно?

Позиция закрывается встречной сделкой того же объема с той же экспирацией.

Почему стоимость фьючерса и базового актива различается?

Потому что цена БА – это его стоимость в данный момент, а стоимость фьючерса – прогноз стоимости БА в будущем. При приближении экспирации эта разница приближается к нулю.

Можно ли отключить вариационную маржу, чтобы результат по сделке был только в конце экспирации или при закрытии сделки вручную?

Нет. Вариационная маржа будет начисляться автоматически в зависимости от правил биржи.

Какой посоветуете депозит для торговли?

Ориентируйтесь на ГО по активам, с которыми будете работать и на максимальное количество открытых одновременно сделок. Также у депозита должен быть запас прочности.

Где лучше работать с фьючерсами на крипту?

Можете перейти на coinmarketcap.com и отсортировать биржи по объему на рынке деривативов. Зачастую выбирают Binance, Байбит, Huobi.

Возвращают ли ГО?

Да, гарантийное обеспечение – это просто залог, он возвращается при закрытии сделки.

Что можно почитать по теме фьючерсного анализа?

Неплохая книга для тех, кто интересуется фьючерсами - “Технический анализ фьючерсных рынков” Дж. Мерфи. Все методы торговли изложены в пособии понятным языком.