Уильямс стал долларовым мультимиллионером и основную часть его состояния обеспечил именно трейдинг. Это лучшее доказательство того, что работа на финансовых рынках может давать практически любой доход. Профит зависит в большей степени от стратегии и от способности трейдера соблюдать дисциплину.

Вместо самостоятельной разработки ТС вы можете использовать автотрейдинг и поручить большую часть работы советникам. Если до сих пор не сталкивались с этим, то лучшим знакомством с алготрейдингом станет наш портфель бесплатных роботов. Это лучшие советники из интернета, для каждого выдаются оптимизированные настройки и описание логики анализа рынка. Используйте портфель как элемент обучения.

Ларри Уильямс и его рекорды

Изначально Уильямс должен был стать журналистом, но позже вектор его интересов сместился к экономике и трейдингу. Первые попытки пришлись на фондовый рынок, но там достичь успеха не удалось.

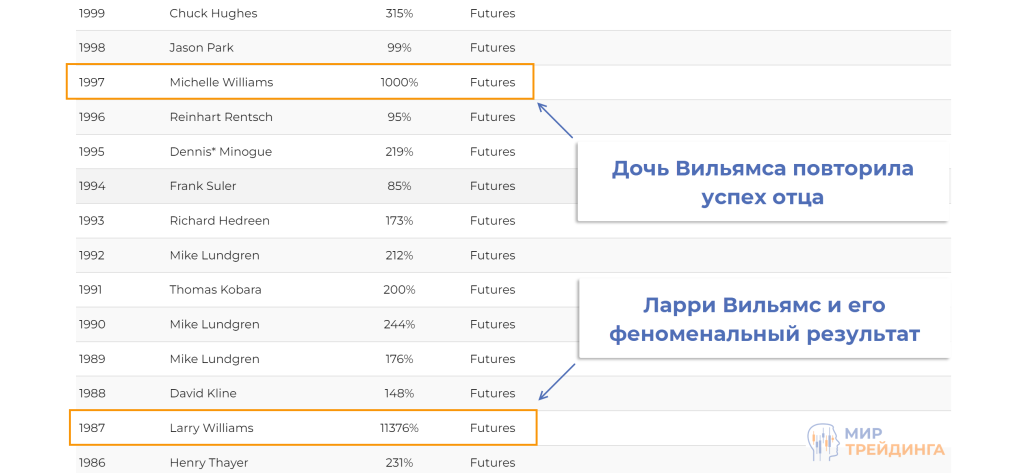

Позже Ларри Уильямс переходит на срочный рынок, начинает работать с деривативами, с этого времени трейдинг становится основным источником дохода. Всемирная известность пришла в 1987 г., когда он победил в турнире трейдеров World Cup Trading Championships.

Важен не сам факт победы, а то, что Уильямс показал результат +11376% за год. Стартовый капитал участников на срочном рынке составлял $10000, это значит, что к концу года баланс превысил $1 млн. Для этого турнира такой результат – абсолютный рекорд.

В моменте профит Уильямса превышал 20000%, баланс составил более $2 млн. Ситуацию несколько испортил Черный понедельник. Из-за обвала рынка Ларри потерял солидную часть накопленного профита.

После этого о Уильямсе узнал весь мир, а его подход к анализу рынка подвергся тщательному изучению. В пользу работоспособности его стратегии говорит и тот факт, что в 1997 г. Мишель Уильямс победила в том же турнире с годовым профитом в 1000%. Этот результат входит в тройку лучших за все время проведения World Cup Trading Championships.

Стратегия Уильямса

Уильямс охотно делился своими методами в книгах, но никогда не раскрывал все детали на 100%. То же касается стратегии, с помощью которой он побеждал в турнире и зарабатывал на жизнь.

О стратегии известно следующее:

-

система трендовая, работа никогда не ведется против текущего тренда. Причем Уильямс не рассказывал, как определять состояние рынка;

-

используются 2 простые скользящие средние с периодом 3. Одна построена по High, вторая – по Low, этот подход дает конверт, узкий канал, в котором движется график;

-

работа ведется в направлении тренда. Если рынок растет, то будут открываться только сделки на покупку, основание для входа в рынок – закрытие свечи под линией, построенной по Low. На медвежьем рынке Уильямс работает только в Sell, для продаж нужно закрытие свечи над мувингом, построенным по High;

-

профит фиксируется на противоположной границе канала. Стопы используются в обязательном порядке, но нет информации о расчете его размера или ориентирах для выставления SL.

Сам Уильямс утверждал, что его система отлично показывает себя в диапазоне таймфреймов от М5 до Н1. М15 он называл более спокойным вариантом, предполагающим меньшую нагрузку на трейдера.

Правда, слова Уильямса о таймфреймах стоит воспринимать исключительно как рекомендацию. Трейдеры используют этот подход и на дневных временных интервалах, и на Н4, изменялись и настройки мувингов – есть масса модификаций.

В текущем виде основной недостаток ТС – отсутствие внятных рекомендаций по определению состоянию рынка. Могу порекомендовать 2 подхода для решения этой проблемы:

-

можно применять тяжелую МА, построенную по ценам закрытия, период подбирается индивидуально. Если работаете на дневном графике, то можно попробовать период 20, на М15 период может быть больше. Состояние рынка определяется по положению графика относительно линии тяжелой скользящей средней. Пока свечи остаются над линией работаем только в Buy и наоборот;

-

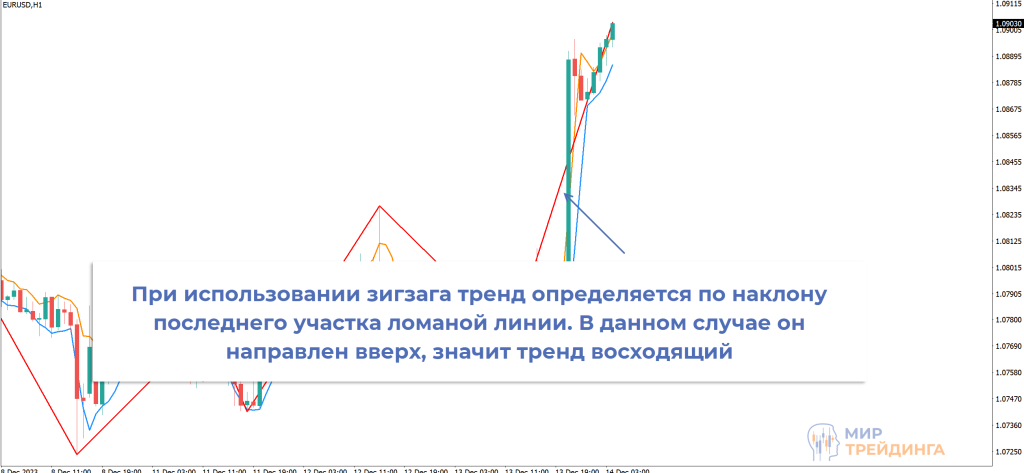

стандартный или модифицированный зигзаг. Направление тренда определяется по направлению последней волны индикатора.

Оба подхода неидеальны и не являются единственно верными. Четких рекомендаций от автора ТС нет, так что можно использовать любой способ определения состояния рынка.

Оценка эффективности стратегии

В TradingView есть несколько реализаций этой системы. Нас интересует стратегия под названием Larry Williams 3 Period EMAs strategy. Проведем тест на глубокой истории – с 2000 г. по наши дни.

При тестировании стратегии на S&P500 (использовался соответствующий ETF с тикером SPY) получаем устойчивый рост на всей дистанции теста. Есть периоды стагнации, просадка, но в целом капитал стабильно рос.

В статистике выделяется количество сделок и винрейт. Стратегия позволила заключить 386 сделок, для дневного таймфрейма – это неплохой результат. Винрейт составил 71,24%, это также хороший результат, 71 сделка из 100 закрывалась с прибылью.

Анализ отдельных сделок показывает, что стопы не используются. Вместо этого позиции закрываются по встречному сигналу. В примере ниже лонг открыт на следующей свече после того как предыдущая свеча закрылась под нижней границей конверта.

Если бы использовался фиксированный стоп, то скорее всего сделка была бы закрыта с убытком через 2-3 свечи. Но при тестировании использовался выход по встречному сигналу. Если после покупки график идет в убыточном направлении, то позиция будет закрыта только при условии, что свеча закроется над верхней линией конверта. Иногда это приводит к серьезной просадке и пересиживанию убытков.

Невозможно использовать другой режим работы. Не получится протестировать ТС с другой логикой сопровождения позиций.

Схожий результат получаем по индексу NASDAQ. Здесь также использовался дневной временной интервал, винрейт чуть больше 70%, стратегия обеспечила 364 точки входа. Результаты очень близки к тому, что дало тестирование на S&P 500.

На акциях отдельных компаний ситуация уже не настолько однозначная. Например, на дневном графике Boeing нет стабильности, но при переходе на недельный таймфрейм статистика выглядит приемлемой.

Эти тесты доказывают, что у стратегии есть потенциал, нужно лишь добавить свой алгоритм определения направления тренда и методику расчета стоп-лосса. Также многое зависит от таймфрейма и выбранного инструмента.

В целом, вполне реально выйти на винрейт около 70%. Если работать на крупных таймфреймах, то это будет отнимать минимум времени.

Помимо ручной торговли вы можете использовать и автотрейдинг, можно и комбинировать оба подхода. При использовании алготрейдинга анализом рынка занимаются советники, а трейдеру остается лишь периодически следить за результатом, корректировать состав портфеля, оптимизировать роботов. Новички могут бесплатно загрузить наш портфель из 5 бесплатных советников, это неплохой вариант для старта.