Практическое руководство по использованию трехбарового метода торговли

В данном руководстве мы рассмотрим построение и применение простой торговой системы на основе трехбарового метода торговли, изложенного в книге Л. Вильямса “Долгосрочные секреты краткосрочной торговли”. Описанная в данном руководстве торговая система хорошо подойдет для начинающих трейдеров, так как ее реализация в направлении среднесрочной торговли будет требовать минимум временных затрат, обеспечивая при этом стабильный прирост депозита.

СОДЕРЖАНИЕ:

Руководство по построению торговой системы на основе прорыва волатильности будет состоять из 4 частей, в которых рассмотрим:

- Общую логику торговой стратегии

- Определение тренда: как найти направление по трехбаровому методу торговли

- Триггер на вход: как входить в сделки, риск менеджмент

- Пошаговый алгоритм построения торговой системы на основе трехбарного метода и результаты тестирования

Общая логика торговой стратегии

Торговая система Л. Вильямса на основе трехбарового метода предполагает совмещение трех основных элементов:

-

определение тренда,

-

определение триггера на вход,

-

соблюдением манименеджмента.

В совокупности последовательная отработка каждого элемента позволяет обеспечить стабильную торговлю на любом рынке. Торговая система является универсальной и подходит для любого типа активов. Такая универсальность обеспечивается за счет использования стандартных индикаторов и простых ручных построений. В основе анализа лежит исключительно цена, что позволяет не перегружать систему сложными расчетами и исключать разнонаправленные суждения.

Использование торговой стратегии на основе трехбарного метода торговли предполагалась Л. Вильямсом на 5 и 15 минутных графиках, однако проведенные исследования показывают эффективность паттернов и на старших таймфреймах.

На первом этапе мы должны научиться определять тренд на основе авторского подхода Л. Вильямса по структурированию цены на базе краткосрочных колебаний. Результатом данного этапа будет определение приоритетного направления для торговли.

На втором этапе, мы согласно установленного приоритета, ожидаем триггер на вход. В качестве последнего рассматриваем касание ценой простой скользящей средней с периодом 3 по High (для продаж) или по Low (для покупок).

Наконец, на третьем этапе рассчитываем рабочий лот, открываем ордер на вход в сделку, ставим стоп лосс и тейк профит.

В результате пошагового прохождения всех этапов у нас должна быть открыта сделка по тренду в которой статистическая вероятность достижения прибыли (согласно расчетам Л. Вильямса на уровне от 65 до 75 %) находится на вашей стороне.

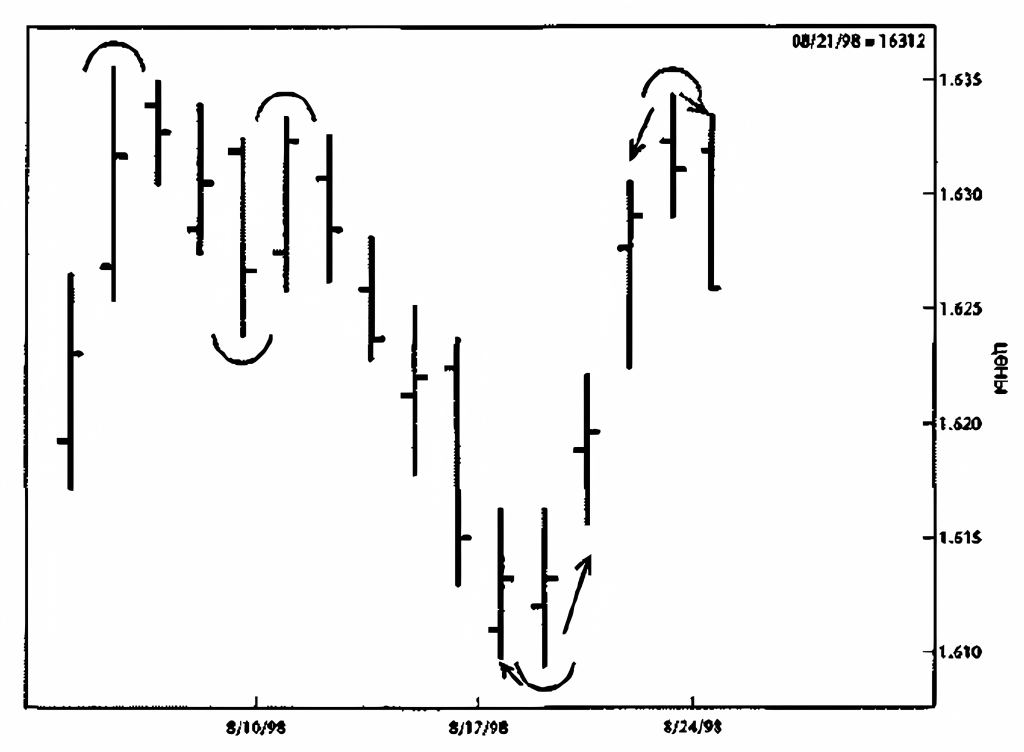

Л. Вильямс указывал, что использование 3-х барного метода возможно исключительно в направлении приоритетного тренда. Для определения тренда Л. Вильямс предлагает использовать модель краткосрочных колебаний. Последняя строится по следующим правилам:

-

анализируем ценовые экстремумы баров, каждый раз когда видим максимум бара с более низкими максимумами по обе стороны от него, то этот бар является краткосрочным максимумом, и наоборот если появляется минимум бара с более высокими минимумами по обе стороны от него, то этот бар является краткосрочным минимумом,

Рисунок 1. Структурирование краткосрочных экстремумов

-

внутренние бары при определении краткосрочных ценовых колебаний игнорируются, так как они указывают на насыщенность рынка.

-

внешние бары учитываются в зависимости от направления их дальнейшего пробоя, если пробивает вверх, то колебание тянется в хай бара, если пробивает вниз, то колебание тянется на лой бара.

Краткосрочные минимумы и максимумы, согласно изложенному методу объединятся в краткосрочные колебания. Так если цена текущего бара обновляет лой предыдущего бара без обновления его хая, то краткосрочное колебание тянется на лой текущего бара. Если цена текущего бара обновляет хай предыдущего бара, без обновления его лоя, то краткосрочное колебание тянется на хай текущего бара.

Рисунок 2. Краткосрочные колебания цены в виде структурированного графика

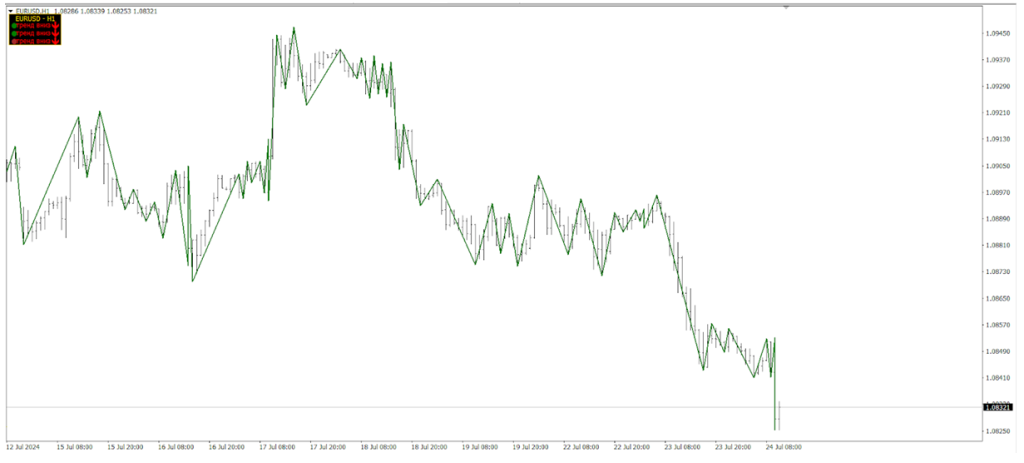

Теперь, на основе таких колебаний, можно легко определить приоритетный краткосрочный тренд. Смена тренда на восходящий определяется по следующим правилам:

-

текущий минимум выше предыдущего минимума

-

цена обновила предыдущий максимум

При выполнении данных условий тренд считается восходящим.

Рисунок 3. Определение восходящего тренда по колебаниям

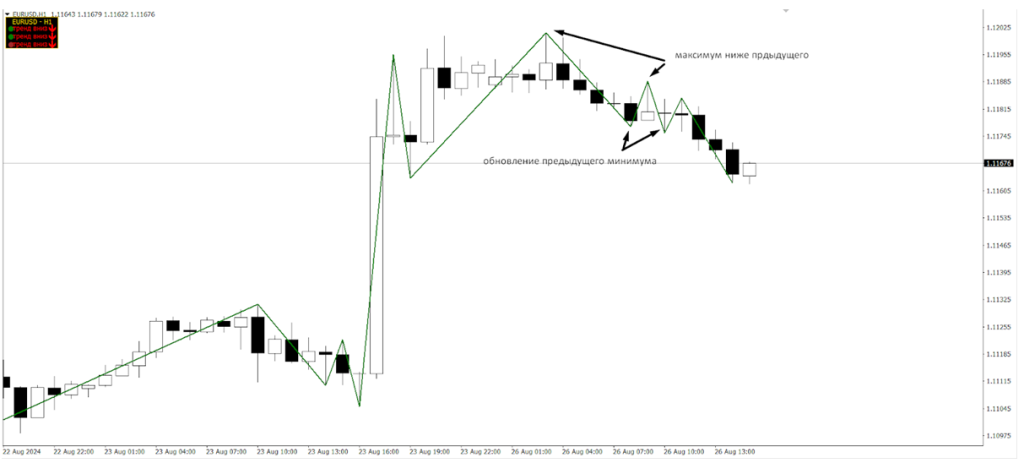

Смена тренда на нисходящий определяется по следующим правилам:

-

текущий максимум ниже предыдущего,

-

цена обновила предыдущий минимум.

При выполнении данных условий тренд считается нисходящим.

Рисунок 4. Определение нисходящего тренда по колебаниям

Триггер на вход- как входить в сделки, расчет манименеджмента

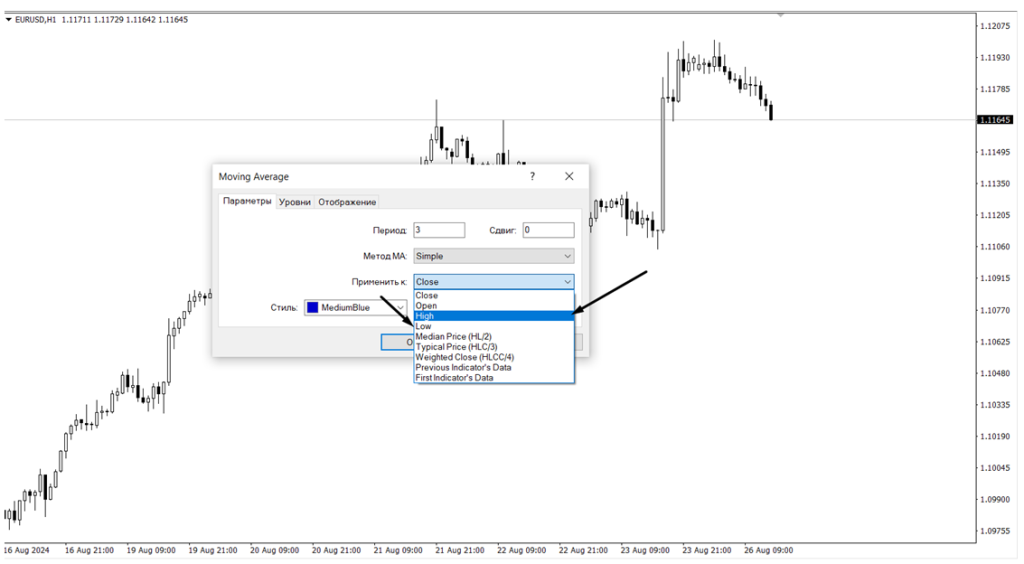

Для нахождения триггера на вход в сделку необходимо добавить на график 2 простых, скользящих средних с периодом 3, но одна должна быть построена по минимумам, а вторая по максимумам. Для это в настройках индикатора Moving Average выбираем во вкладке “Применить к” параметры High и Low.

Рисунок 5. Настройка скользящих средних для трехбарового метода торговли

В результате будем на графике цены будут представлены две линии колеблющиеся сверху и снизу цены.

Рисунок 6. SMA с периодом 3 по High и Low

Триггер на покупку предполагает вход, когда цена касается 3-х барной скользящей средней минимумов, если согласно технике идентификации тренда по краткосрочным колебаниям тренд восходящий, а закрывать позицию по 3-барной скользящей средней максимумов.

Триггер на продажу в точности противоположен. Это означает, что входить в продажу стоит от 3-барной скользящей средней максимумов, если согласно технике идентификации тренда по краткосрочным колебаниям тренд нисходящий, а закрывать ордера по 3-барной скользящей средней минимумов.

При этом вход может быть осуществлен как лимитным ордером (buy limit, sell limit) от скользящей средней, так рыночным ордером после закрытия бара коснувшегося или пробившего скользящую среднюю. В первом случае стоп лосс ставится в размере 30 п. (для трейдинга на дневном таймфрейме) за уровень лимитного ордера. Во втором случае стоп лосс размещается на расстоянии 30 п. (для трейдинга на дневном таймфрейме) за экстремум бара коснушегося\пробившего границу 3-х баровой скользящей средней.

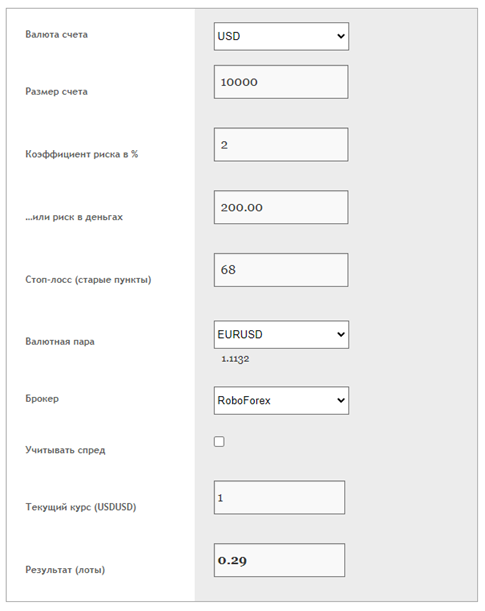

Расчет рабочего лота можно вести с использованием специальных онлайн калькуляторов. Например этого https://tlap.com/kalkulyator-lota/. Самое важное, что следует помнить при расчете оптимального размера ордера на вход это допустимый риск на сделку - он не должен превышать 2 % от размера депозита.

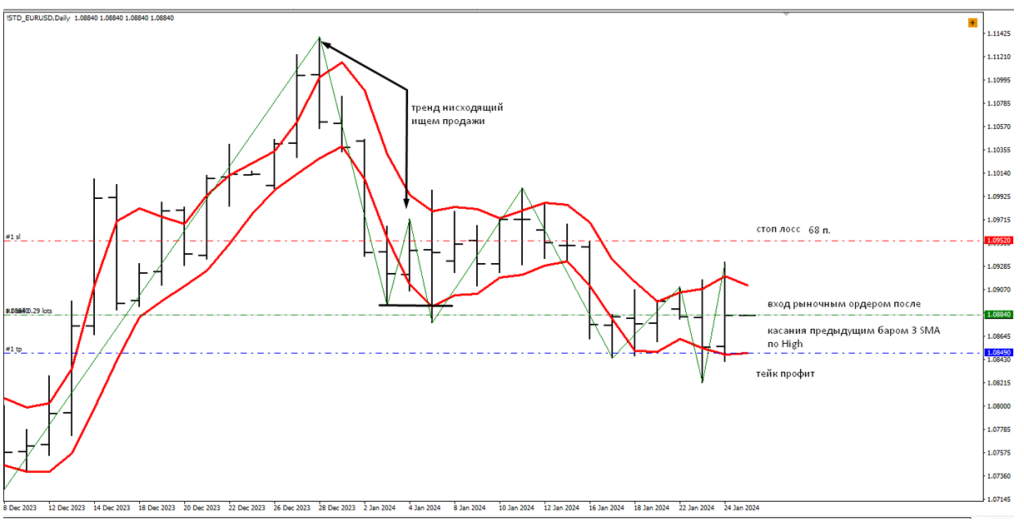

Пример расчета размера ордера. Текущий тренд нисходящий. Вход с рынка после касания предыдущим баром 3 SMA по high.

Рисунок 7. Пример триггера на вход по тренду

Для расчета размера рабочего ордера заполняем все поля в калькуляторе расчета лота.

Рисунок 8. Пример расчета рабочего лота в калькуляторе

В итоге рекомендуемый размер ордера 0,29 лота, что означает, что если цена пойдет против нашей позиции и закроет ордер по стоп лоссу наши потери составят ровно 2 % от депозита.

Алгоритм построения торговой системы на основе метода трехбарного метода

Таким образом итоговый алгоритм работы может выглядеть следующим образом:

-

определяем текущий тренд по краткосрочным колебаниям, если видим повышающиеся минимумы и максимумы, значит тренд восходящий, если видим понижающиеся максимумы и минимумы, значит тренд нисходящий.

-

если тренд восходящий, то рассматриваем только покупку от нижней границы скользящей средней 3 SMA построенной по минимумам, если тренд нисходящий то рассматриваем только продажу от верхней границы скользящей средней 3 SMA построенной по максимумам.

-

вход устанавливается лимитным ордером от уровня скользящей средней в направлении текущего тренда, тейк профит ставится на противоположной стороне скользящей средней, стоп лосс ставится за экстремум бара касающегося скользящей средней + 5-30 п. в зависимости от используемого таймфрейма. Также допустим вход после касания баром скользящей средней.

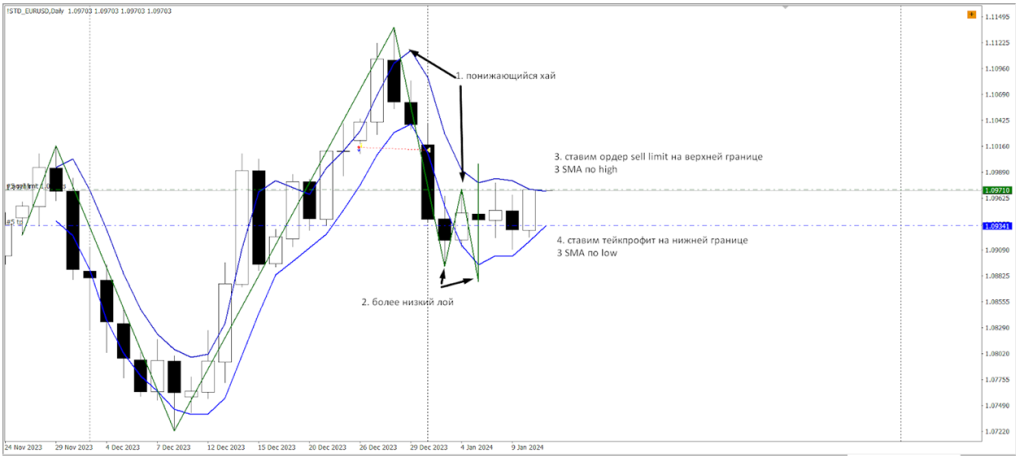

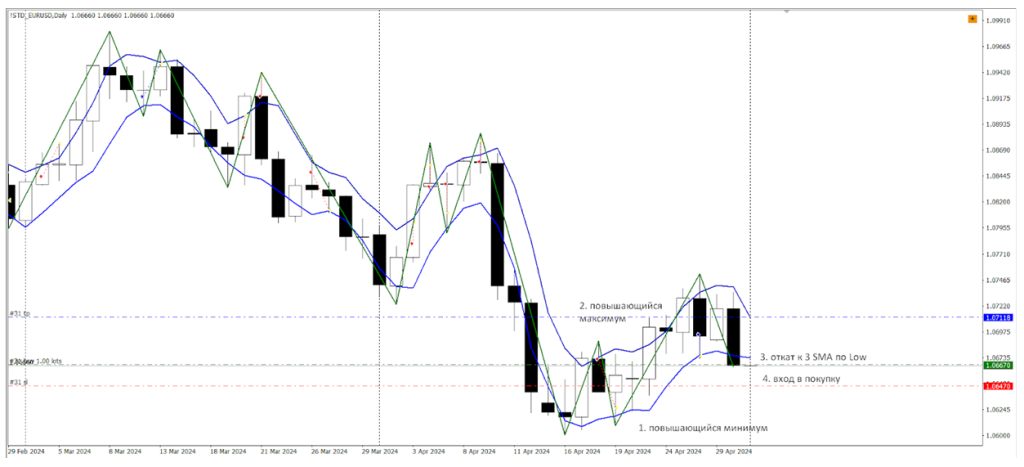

Пример входа в продажу: наблюдается нисходящий тренд по краткосрочным колебаниям выраженный в снижающихся максимумах и минимумах.

Рисунок 9. Пример входа на продажу

На верхней границе 3 SMA high ставим лимитный ордер в продажу, тейк профит на нижней границе 3 SMA по low.

После активации паттерна ставим стоп лосс за экстремум бара +20 п. для дневного ТФ и ждем отработки или по стоп лоссу или по тейк профиту.

Рисунок 10. Пример отработки входа в продажу

Пример вход в покупку: наблюдается восходящий тренд по краткосрочным колебаниям выраженный в повышающихся максимумах и минимумах. Цена корректируется к нижней границе 3 SMA low, входим по рынку в покупку, выставляя стоп лосс на 30 п. ниже лоя бара, тейк профит на уровне 3 SMA по high.

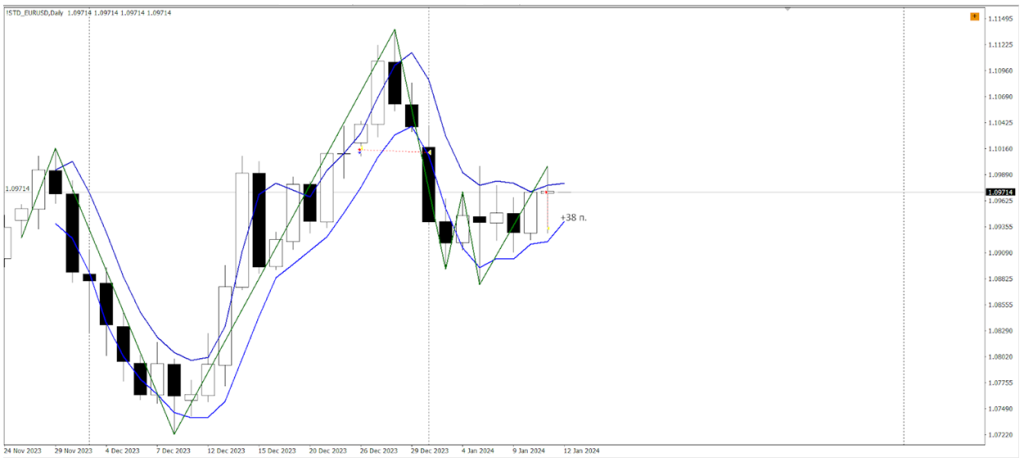

Рисунок 11. Пример входа в покупку

Ждем отработки по стоп лоссу или тейк профиту.

Рисунок 12. Пример отработки входа в покупку

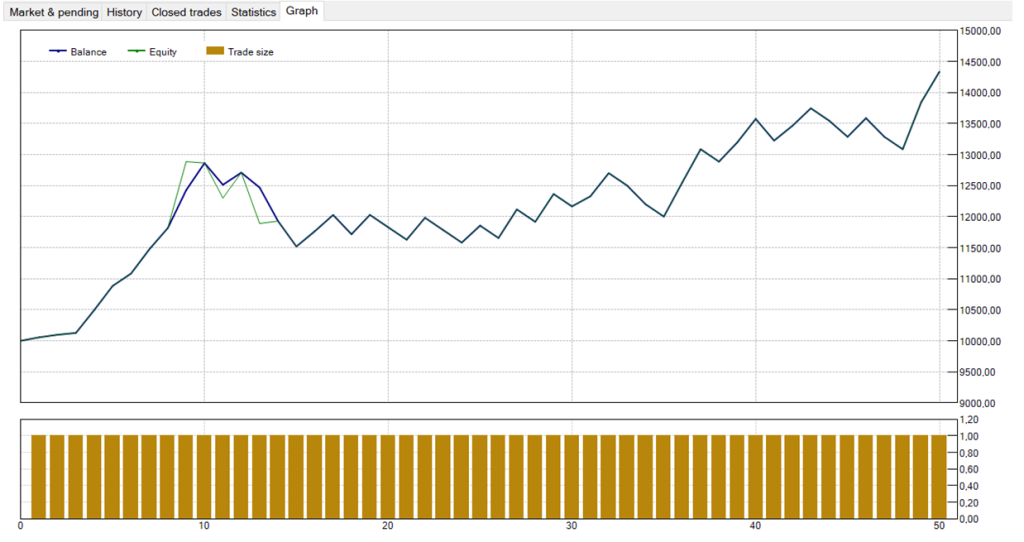

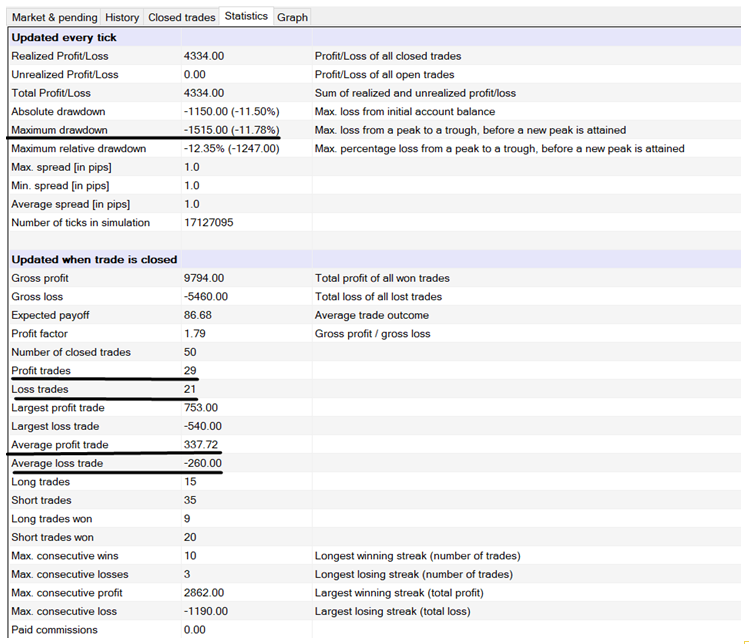

Результаты теста такого подхода по паре EUR\USD на дневных графиках с начала 24 года по август 2024 года отражены на скриншоте ниже. В тестировании использовалась фиксированная величина ордера в размере 1 лота, стоп лосс ставился за экстремум бара +30 п.

Рисунок 13. Результат теста по паре EUR\USD с 01.24 по 08.24.

Итоговая статистика по тестированию показывает прирост депозита за полные 7 месяцев торговли на +43,43 %, при максимальной просадке в 11,78 %. Процент прибыльных сделок относительно невысок и составляет 58 %, однако за счет превышения средней прибыльной над средней убыточной более чем на 30 % система показывает стабильный прирост депозита. При этом максимальный последовательный убыток не превышает 3-х сделок подряд, в то время как максимальное последовательное число сделок с прибылью достигает 10.

Рисунок 14. Статистика теста по паре EUR\USD c 01.24 по 08.24 года с использованием трехбарового метода торговли

Таким образом, несмотря на кажущуюся простоту такой торговли, она тем не менее способная приносить прибыль. Полагаем, что совмещение данного метода с другими подходами может также привести к росту прибыльность торгового метода и снижению размера просадки.

Заключение

Использование представленной методики позволяет нам открывать сделки исключительно по тренду. При этом сама точка входа и тейк профит по ней являются статистически вероятными, что приводит к достижению стабильного результата прироста депозита. Такой метод позволяет получить дополнительное статистическое преимущество при торговле любым активом.

Простая торговая система, основанная на использовании краткосрочных колебаний и трехбарового метода входа по результатам проведенного теста показывает весьма приличные торговые результаты. Тем не менее несмотря на эффективность подхода, трейдеру необходимо всегда придерживаться четких правил расчета рабочего лота и риск менеджмента. Последний предполагает ограничение риска в размере не более 2 % на сделку. Используя подход на других активах и таймфреймах, размер оптимального стоп лосса стоит подбирать вручную исходя из среднего максимального размера ложного пробоя скользящей средней.

Трейдер Николай Еремеев

Начните зарабатывать на трейдинге с экспертом Николаем Еремеевым.

Курс «Быстрый старт в трейдинге» предлагает практическое обучение с минимальной теорией и пошаговыми инструкциями. Присоединяйтесь и развивайте навыки, которые помогут создать стабильный источник дохода.